We leven momenteel in een tijd van hoge inflatiecijfers voor tal van consumptiegoederen. Een lange termijn verklaring ontbreekt evenwel in veel van de analyses en beleidsdocumenten. Ik wil daarom ook een alomvattende verklaring ontwikkelen om de structurele oorzaken van de huidige inflatiecrisis in kaart te brengen. En deze worden gevonden in de neoliberale omwenteling van de jaren 1980. Wat misschien velen zal verbazen, is dat op lange termijn deflatie nog steeds onze economische wereld zal bepalen.

Richard Westra is als professor verbonden aan de Universiteit van Opole. Hij is tevens werkzaam aan de “Center for Macau Studies” van de Universiteit van Macau. Voorheen was hij verbonden aan onder andere Queen’s University en York University en Nagoya University. Hij schreef en redigeerde een twintigtal internationale werken over het neoliberalisme, financialisatie en de macro-economische analyse van het kapitalisme met als specialisatie het Japanse economische denken. Zijn laatste geschreven werk heeft als titel Economics, Science and Capitalism (Routledge, 2021) Volgende boeken van zijn hand kunnen worden geraadpleegd om de financialisatie beter te snappen: The Evil Axis of Finance: The US-Japan-China Stranglehold on the Global Future (2012) & Unleashing Usury: How Finance Opened the Door for Capitalism Then Swallowed It Whole (2016).

De aanloop naar het neoliberalisme

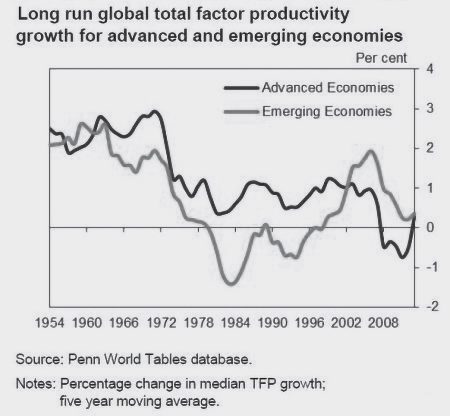

De initiële naoorlogse periode werd gekenmerkt door een relatieve crisisvrije periode, wat men als de “gouden periode” van het kapitalisme betitelde. Dit accumulatieregime kwam tot zijn einde eind jaren 1960, toen de VS voor het eerst te maken kreeg met een groeistagnatie en een plotse daling van de algemene winstvoet. Deze situatie breidde zich begin jaren 1970 vervolgens uit tot andere hoogontwikkelde economieën. Waarom bleek de naoorlogse succesformule van exponentiële groei niet meer te werken? Deze landen werden gekenmerkt door in essentie relatief gesloten, “economisch nationalistische” economieën. Statelijke actoren konden in bepaalde mate zelf beslissen hoe zij de kapitaalaccumulatie strategisch stuurden. Hierbij komt het feit dat volgehouden groei gestoeld was op de absorptie van een industrieel reserveleger aan arbeidskracht, ontstaan na de demobilisatie en een opwaartse demografische aangroei van de bevolking. Het industriële kapitaal was bereid om hogere lonen toe te laten, omdat de verwachte groeicijfers hen voldoende winstmarges kon verzekeren. In de jaren 1970 bleek deze economische logica aan zijn limieten te zijn gekomen. Voor het kapitaal begonnen de stijgende lonen een probleem te vormen. De stijgende arbeidskosten konden niet meer opgevangen worden door technologische innovaties die voor de nodige efficiëntiewinsten konden zorgen. Dit maakte dat het kapitaal terug de kaart trok van een stijgende uitbuitingsgraad van het arbeidsreservoir: minder reëel loon voor het aantal gepresteerde arbeidsuren. Het kapitaal bereikte tevens de uiterste grenzen van de capaciteitsbenutting van haar productieapparaat, dat op haar beurt afhankelijk was van de verkoop van duurzame consumptiegoederen aan de tewerkgestelde werknemers. Deze geavanceerde economieën belandden in een loon-prijs-spiraal, waarbij de sociale uitgaven van de welvaartstaten stegen om de gevolgen van de aangewakkerde werkloosheid en economische malaise te matigen. Dit zorgde in toto voor inflatoire tendensen, verder voortgestuwd door stijgende olieprijzen en militaire uitgaven. De internationale monetaire infrastructuur, gebaseerd op het Bretton Woods-systeem, kon geen afdoende antwoord verzinnen om deze mondiale inflatie onder controle te houden. We belandden hierna in een situatie waarbij economische stagnatie en inflatie elkaar versterkten, wat algemeen werd benoemd als “stagflatie”.

Begin jaren 1980 besloot de VS unilateraal het Bretton Woods-systeem te verlaten. De overheid verkoos het pad op te gaan van het astronomisch verhogen van de wisselkoersen voor haar dollarmunt (het overwaarderen van haar munt), gevolgd door een enorme stijging van de binnenlandse rentevoet. Andere kernlanden van het kapitalisme hadden geen andere keuze dan dezelfde weg op te gaan. Het stond vanaf dat moment vast hoe overheden besloten de inflatie te bestrijden. De rentevoeten bleven aanzienlijk zweven boven de lage winstvoet in de industriële sectoren, wat de doodsteek gaf aan de “gouden periode” van het kapitalisme. Het systeem van industriële economieën, die allemaal binnen een nationale ruimte waren geïntegreerd, begon dan ook te ontbinden. De Amerikaanse overheid kon net op tijd haar nationaal bancair en industrieel kapitaal redden door tal van fiscale en monetaire interventies. De Derde Wereld, als grootste dollar-debiteur, was daarentegen niet meer in staat om haar schulden af te lossen. Het IMF en de Wereldbank brachten deze regio’s onder strikte controle en economische onderworpenheid met de verplichte implementatie van “structural adjustment programs” en besparingsmaatregelen als onderpand voor de aangegane schulden.

Het kapitaal en de “globalisering”

Op mondiaal vlak werd het kapitaal geconfronteerd met twee fundamentele problemen (1). Ten eerste vroegen de industriële monopolies zich af hoe de uitbuitingsgraad van de arbeidskracht te verhogen in functie van het herstel van een aanvaardbare winstvoet. De winsten verhogen in de periferie en semi-periferie kon alvast niet worden bewerkstelligd door het implementeren van het model van “economisch nationalisme,” dat steeds de richting insloeg van een volledig geïntegreerde industriële ruimte op nationale schaal. Het kapitaal wilde net deze afgebakende institutionele ruimtes afschaffen om haar winstvoet te herstellen. Het antwoord werd gevonden in wat ideologen eufemistisch als “globalisering” zouden betitelen. Het kapitaal in geavanceerde regio’s ontbond de nationale grenzen van haar industriële economieën. Het systeem van intensieve investeringen in productieve industriële sectoren op nationale schaal werd “gedisarticuleerd,” dat wil zeggen dat werd gestreefd naar een desintegratie van het industriële kapitaal op nationale schaal: outsourcing van arbeid naar regio’s met meer goedkope arbeidskrachten en de daarbijhorende delokalisatie van de infrastructuur. We zien hier het ontstaan van nieuwe mondiale waardeketens met als motor de opvallende absolute uitbuiting van arbeidskracht in niet-Westerse landen. Deze landen werden gekenmerkt door een eigen demografisch surplus dat kon worden ingeschakeld voor spotgoedkope productie van consumptiegoederen. Dit arbeidsreservoir was nog niet volledig geproletariseerd EN veel van de arbeidskrachten waren tevens actief in kleinschalige landbouw. Multinationale ondernemingen konden dan ook arbeidskrachten onder de kost van hun eigen sociale reproductie tewerkstellen. Nieuwe vormen van productiespecialisatie en sociale arbeidsverdeling zagen het daglicht. In hoogontwikkelde landen zouden de grote merken zich concentreren op innovatie, onderzoek en patenten, waarbij de bestaande industriële arbeidskrachten en massa afgedankt werden. Multinationale ondernemingen konden op die manier een nieuwe vorm van economische suzereiniteit op mondiale schaal bewerkstelligen, aangedreven door een revolutie in de informatie- en communicatietechnologieën. China bezat een gigantisch surplus aan rurale arbeidskrachten dat werd omgevormd tot zeer goedkope loonarbeiders. Zij waren het cruciale bestanddeel van de “global value chains”, lopende band productieketens die zich over continenten heen uitstrekten. In het Westen zou het kapitaal een economische contrarevolutie loslaten op de bevolking, gericht tegen de institutionele macht van de vakbonden en de sociale rechten van de werknemers. Desalniettemin zagen we tevens een nieuwe fase van massaconsumptie ontstaan, een ongeëvenaarde explosie aan gadgets en “fast fashion” overrompelde onze manier van leven. Dit was mogelijk omdat de globalisatie was gestoeld op een deflatoir monetair beleid, wat de import aan goedkope consumptiegoederen kon garanderen.

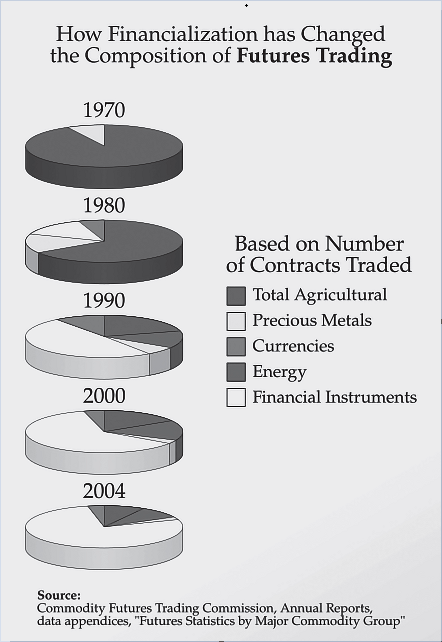

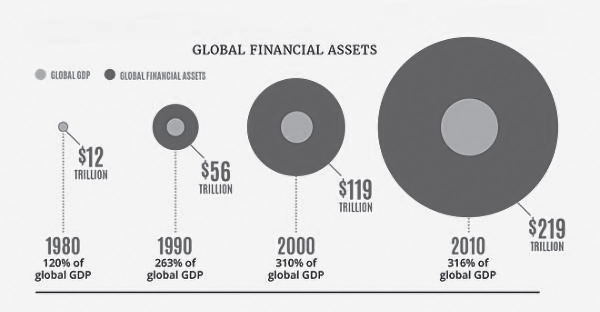

Het mondiale kapitaal moest een tweede probleem onder ogen zien. Sinds de jaren 1980 groeide de hoeveelheid aan overtollige liquiditeiten – “idle money” – die geen uitweg vond in productieve investeringsmogelijkheden in de kernlanden van het kapitalisme, vermits de infrastructuur werd overgeheveld – “gedisarticuleerd” en “gedisinternaliseerd” – naar de periferie en semi-periferie. Multinationale monopolies waren geen directe eigenaars meer van de fabriekshallen, directe controle over een keten aan “supplier firms” waren voldoende om haar monopoliewinsten te garanderen. Hierbij kwam ook nog het feit dat de gigantische liquide reserves van de pensioen- en verzekeringsfondsen ook geen investeringsmogelijkheden meer vonden in de ouwe getrouwe “blue chip” bedrijven. “Idle money” zocht maar vond geen afdoende wegen om voldoende passieve inkomsten veilig te stellen. De jaren 1980 zou dan ook vliegensvlug een deregulering van de financiële markten meemaken. De nationale binnenlandse markten moesten worden opengesteld aan speculatieve kapitaalstromen. Een eerste voorbeeld was het casinospel van “arbitrage”, waarbij wordt gespeculeerd op het prijsverschil van waardepapieren (“securities”) tussen verschillende kapitaalmarkten. Onderliggend verdween ook de schotten tussen commerciële banken, investeringsbanken en verzekeringen – een erfenis van de hervormingen tijdens de jaren 1930. Dit maakte het fenomeen van “securitization” mogelijk, waarbij schuldpapieren werden verhandeld op secundaire markten. Banken konden op die manier allerhande materiële eigendommen (“illiquid assets”) laten verdwijnen van hun boekhouding door ze om te toveren tot “financial investment vehicles” en “securitized financial vehicles”, wat de creatie van nieuw speculatiegeld met zich meebracht:

De wildgroei aan “idle money” via “securitization” had ook als effect dat plotsklaps banken veel meer geld bezaten, alvast boekhoudkundig, om te gebruiken als leningen voor verdere risicovolle speculatieve activiteiten. In realiteit waren deze speculatieve handelingen minder en minder gedekt door daadwerkelijke bestaande “assets”:

Financialisatie en deflatie

De schuldenberg groeide de afgelopen paar decennia exponentieel, wat ook ongeziene winstrentes voor de financiële instellingen met zich meebracht. “Securitization” verving het oude commerciële bankenmodel, waarbij een bank werd verondersteld een intermediair te spelen tussen spaargelden en productieve investeringen. Banken werden de spil van een speculatieve keten van leningen, onder de benaming “originate-to-distribute,” waarbij ze minder rekening moesten houden met de kredietwaardigheid van degenen die in de eerste plaats de lening hadden aangevraagd. In ruil voor astronomische bonussen besloten bankiers om deze leningen van de balans te laten verdwijnen en ze te presenteren als opbrengt in de vorm van “securitized financial vehicles”. “Shadow banking” zou stilaan het kroonjuweel vormen van deze speculatiedrift. “Shadow banking” houdt in dat een reeks aan financiële instellingen, die niet officieel behoren tot de moederbank, financiële diensten aanbieden aan derden. Zij vallen hierbij dus niet onder de normale bankregelgeving, wat hen de vrije hand geeft om speculatief te werk te gaan. Een voorbeeld zijn de “repurchase agreements” of repos, die het mogelijk maken om “securitized debt instruments” om te vormen tot liquide middelen op korte termijn. Anno 2022 zijn “shadow banks” de grootste “net provider” van liquide middelen voor het financiële systeem op mondiale schaal (2).

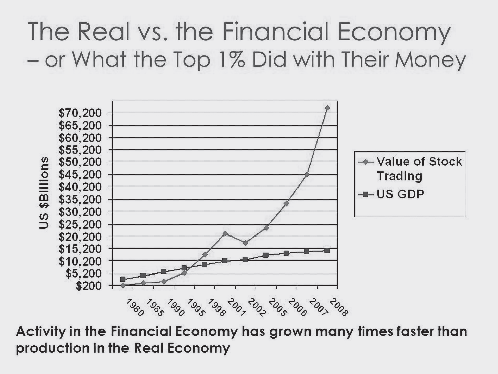

De financialisatie van de economie is onvermijdelijk gedoemd om van crisis naar crisis te hinken. De vraag is hoe de economische wereld omgaat met de schuldenberg? Twee antwoorden. Ten eerste, meer schulden. Ten tweede, besparingen. Financialisatie is dan ook de antipode van de “gouden jaren” van het kapitalisme. Het wil geen winst genereren via productieve activiteiten. Het heeft eerder als doel om de monetaire waarde van alle “assets” te overwaarderen. Deze “assets” kunnen veel gebieden bestrijken: gaande van privaat en commercieel vastgoed, aandelen van grote bedrijven tot een arsenaal van speculatieve financiële instrumenten. Voor de crisis van 2008 beweerden economen dat het tijdperk van instabiele conjuncturele cycli, met uitgesproken pieken en dalen, afgelopen was. We zouden vanaf nu leven in een periode van “great moderation”: gestage groei met monetaire stabiliteit. Zij waren nog niet uitgepraat, of een nieuwe dynamiek aan financiële zeepbellen werd waargenomen. Gaande van Oost-Azië, Latijns-Amerika, Rusland en de VS tot de EU. De opkomst van het neoliberalisme en de financialisatie van de wereldeconomie bracht een wederzijdse afhankelijk op mondiale schaal tussen banken en “shadow banks” met zich mee. Het is daarom dat centrale banken wereldwijd steeds moeten ingrijpen. Of dit nu gaat om de ECB, FED, Bank of Japan (BOJ) of de Peoples Bank of China (PBOC). Allen zijn zij “broker-dealers of last resort,” die met een monetaire politiek van “quantitative easing” (QE) de boekhoudkundige hoogspanning binnen het financiële systeem moet wegnemen – het totale bedrag liep net voor de covid-uitbraak op tot 20 triljoen dollar. Het is dan ook logisch om te denken dat hier de oorzaak ligt van de huidige inflatie. Maar eigenlijk is het omgekeerde het geval. Overheden hebben zichzelf in een val van een eindeloos besparingsbeleid geplaatst om het financialisatiemodel gaande te houden, terwijl de financiële wereld zichzelf de gewoonte heeft eigen gemaakt om opbrengsten te genereren via “asset inflationary credit” (3). De reële economie, bestaande uit kleine en middelgrote ondernemingen als spil van de productieve sfeer, heeft gradueel meer en meer te maken met een gebrek aan liquide fondsen om verder te kunnen functioneren, wat leidt tot deflatie en lagere groeicijfers:

De restricties van het Bretton Woods-systeem werden opgeheven om de “dirty floating” mondiale financiële architectuur op onze economische wereld los te laten. De dollar werd vanaf dan alleen nog gekoppeld aan de Amerikaanse schatkistobligaties, terwijl de munt tevens functioneerde als een universele wissel- en reservemunt. Ondertussen werd de Amerikaanse economie getekend door een combinatie van exploderende overheidsschuld, handelstekorten, tekorten op de lopende rekeningen en tekorten op de kapitaalrekeningen. Ook de spaarrente bleef oscilleren rondom de nul procent. En toch was de dollar het fundament van zowat alle mondiale financiële en commerciële transacties. Dit maakte dat financiële stromen steeds als dollars de VS binnenstroomden, waarna ze op Wall Street werden gerecycleerd met de uitgifte van allerhande speculatieve “financial vehicles”. De Amerikaanse tekorten op de lopende rekeningen werden aldus gedekt door de handelsoverschotten en spaarreserves van andere landen. Hierdoor bezat de Amerikaanse overheid voldoende financiële ruimte om expanderende de kosten van haar militair apparaat en andere overheidsprojecten te blijven betalen zonder aan de belangen van de bancaire private sector te raken (“crowding out of the private sector”). De VS kon zich dus excessieve uitgaven veroorloven die ver boven het plafond van de binnenlandse spaarreserves en fiscale inkomsten gingen zonder een prijsinflatie en stagflatie te veroorzaken.

Waarom is er nu inflatie in plaats van deflatie?

Tijdens de covid-crisis hebben centrale banken nog eens 10 triljoen dollar geïnjecteerd in de financiële architectuur bovenop de voorgaande 20 triljoen (4). Initieel zorgde dit voor verdere “asset inflation” op de kapitaalmarkten, maar geen inflatie van de consumptiegoederen. Maar tussen de zomer van 2021 en zomer 2022 kantelde deze situatie zeer vlug, rondom augustus 2022 zaten we plots met een gemiddeld cijfer van 15% wat betreft prijsinflatie van de consumptiegoederen (gemeten aan de hand van “constant standard of living”) (5). Momenteel denken de meeste economen dat de huidige inflatie te verklaren valt door “supply dislocations” en “supply shocks,” veroorzaakt door de lockdowns doorheen de verschillende regio’s en specifiek in China. De verstoringen aan aanbodszijde werden nog vergroot door de oorlog in Oekraïne, dat de energie- en goederenmarkten in de problemen brengt. Het klinkt logisch dat sommige economen stellen dat de inflatie nog een langere tijd zal aanhouden (6). Er heerst een malaise op de aandelenmarkt, aangevuld door de implosie van cryptomunten. En toch zijn de voorwaarden om leningen af te sluiten binnen de bancaire en private financiële intermediaire sectoren extreem flexibel. De prijsinflatie van consumptiegoederen wakkert namelijk de vraag naar consumentenkrediet en hypothecaire leningen aan. Ook kleine en middelgrote ondernemingen, tot voor kort genegeerd door de grootbanken, worden plots overspoeld met een ongezien aanbod aan mogelijkheden om leningen af te sluiten, wat verder de huidige inflatie zal aanwakkeren (7).

Wie haalt zijn profijt uit deze inflatie en wie is het slachtoffer? Momenteel hoeven bepaalde kleine en middelgrote ondernemingen niet te klagen wat betreft liquiditeit, zelfs bij het optrekken van de interestvoet zal de inflatie zorgen voor een reële aflossingskost die onder de nul procent ligt. De werknemers behoren alleszins tot de meest getroffen klasse omwille van de dalende waarde van de reële lonen. De loon-prijs-spiraal uit de jaren 1970 zal evenwel niet terugkeren in de hoogontwikkelde nationale economieën: deïndustrialisatie, een verzwakte syndicale tegenmacht en de afbouw van de sociale welvaartstaat maken dat grote industriële ondernemingen minder afhankelijk zijn van de loonvorming van de werkende klasse in deze industriële sectoren om hun goederen te slijten. Tijdens de “gouden periode” waren deze industriële ondernemingen de meest winstgevende economische entiteiten die het grootst aantal gesyndicaliseerde werknemers konden tewerkstellen aan de hoogste lonen. Dit is nu niet meer het geval. De meest winstgevende bedrijven zijn nu te vinden in de sector van ICT-diensten. Zij hebben veel minder werknemers in dienst. En qua loonvorming zijn er grote verschillen te vinden binnen deze sector. De meeste werknemers zijn tewerkgesteld bij bedrijven die minder winstgevend zijn, en aldus ook lagere lonen betalen. Dit patroon wordt evengoed teruggevonden in de financiële sector (8). Dit verklaart waarom dat bijvoorbeeld in de huidige Amerikaanse economie, ondanks historisch lage werkloosheidscijfers, loonstijgingen ver onder de inflatiegraad vallen (9).

Ten laatste moet gewezen worden op het feit dat “asset inflation” op de financiële markten en het speculatieve spel van “idle money” zich verder heeft ontwikkeld na 2008. De financiële markten konden overleven door de vrijgevigheid van de centrale banken en de zeer lage rentestand. Het is dan ook niet verwonderlijk dat tegen einde 2018 “alles” een zeepbel (“everything bubble”) was, en dat bij de eerste shock komende uit de reële economie zij opnieuw uit elkaar zou spatten (10). De centrale banken halen werkelijk alles uit de kast om dit te voorkomen, maar de “everything bubble” is veranderd in “bubbles bursting everywhere,” of het nu gaat om de Chinese vastgoedmarkt of het Amerikaans overheidsbudget (11). Westerse regeringen zullen op zeer orthodoxe wijze reageren op de prijsinflatie van consumptiegoederen. Terwijl een blanco cheque wordt uitgeschreven voor de financiële wereld en haar eindeloze “asset inflation,” zal dit voor de gewone burger niet het geval zijn. De centrale banken zullen een reeks aan verhogingen van de rentevoet doorvoeren om de situatie onder controle te krijgen. Dit kan potentieel een knauw geven aan de winstverwachtingen van financiële speculanten, zoals hedge funds, omdat zij overmatig veel leningen afsluiten om hun risicovolle activiteiten te kunnen bekostigen. Een nieuwe financiële meltdown is dan ook perfect mogelijk, vermits de activiteiten tussen commerciële banken en “shadow banks” meer dan ooit in elkaars verlengde liggen. Wat betekent dat centrale banken een nieuwe ronde aan QE zullen aankondigen en tegelijkertijd het dwingend advies aan de overheden zullen geven om verder ingrijpende besparingen uit te voeren ten nadele van de gewone bevolking. Na de inflatie komt opnieuw deflatie.

(1) Richard Westra, “Theorizing the Neoliberal Era”, in Robert Albritton, A Japanese Approach to Stages of Capitalist Development: What Comes Next. Second edition. (Palgrave, 2022).

(2) Richard Westra, Periodizing Capitalism and Capitalist Extinction (Palgrave, 2019) pp. 210-11.

(3) Michael Hudson, Killing the Host: How Financial Parasites and Debt Bondage Destroy the Global Economy (ISLET, 2015).

(4) Yardeni Research, Inc., “Central Banks: Monthly Balance Sheets”, November 26 (2021). https://www.yardeni.com/pub/peacockfedecbassets.pdf

(5) http://www.shadowstats.com/alternate_data/inflation-charts

(6) Nouriel Roubini, “The Stagflationary Debt Crisis is Here”, Project Syndicate, https://www.project-syndicate.org/commentary/stagflationary-debt-crisis-is-here-by-nouriel-roubini-2022-10

(7) Doug Noland, “Market Thoughts”, https://creditbubblebulletin.blogspot.com/2022/11/weekly-commentary-market-thoughts.html

(8) Herman Mark Schwartz, “Manufacturing Stagnation”, Phenomenal World, November 4 (2021) https://www.phenomenalworld.org/analysis/manufacturing-stagnation/

(9) Doug Henwood, “Yes, You Should Worry About Inflation”, Jacobin, https://jacobin.com/2022/09/yes-you-should-worry-about-inflation

(10) Satyajit Das, “The Bubble’s Losing Air. Get Ready for a Crisis”, https://www.bnnbloomberg.ca/the-bubble-s-losing-air-get-ready-for-a-crisis-1.1183865

(11) Doug Noland, “Nowhere to Hide”, https://creditbubblebulletin.blogspot.com/2022/07/weekly-commentary-nowhere-to-hide.html